Silicon Valley está no centro do mundo capitalista de risco – mas talvez não por muito tempo. E apesar das acusações de um ambiente difícil e limitante, um relatório da empresa de capital de risco Earlybird mostra que o mercado europeu de capital de risco poderia muito bem dar aos EUA um pouco de concorrência num futuro próximo. É uma atmosfera mais jovem e recente do que a dos EUA, onde existe uma tradição mais antiga de empresas de investimento. O capitalismo de risco é relativamente novo na Europa e deverá ficar mais forte.

Silicon Valley está no centro do mundo capitalista de risco – mas talvez não por muito tempo. E apesar das acusações de um ambiente difícil e limitante, um relatório da empresa de capital de risco Earlybird mostra que o mercado europeu de capital de risco poderia muito bem dar aos EUA um pouco de concorrência num futuro próximo. É uma atmosfera mais jovem e recente do que a dos EUA, onde existe uma tradição mais antiga de empresas de investimento. O capitalismo de risco é relativamente novo na Europa e deverá ficar mais forte.

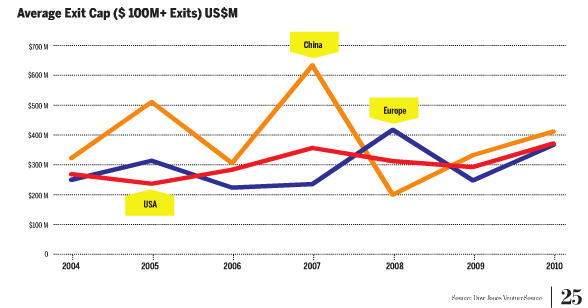

De acordo com a Earlybird, os VC europeus estão a produzir múltiplos de saída mais elevados e avaliações de entrada mais baixas do que os EUA, o que significa que mais investidores nos Estados Unidos startups estão recebendo avaliações pré-IPO absurdamente altas, mas saindo de seu nível privado por um valor consideravelmente menor em comparação com aqueles em Europa. Soa familiar? Você provavelmente poderia listar algumas startups de tecnologia do ano passado que estavam atreladas a valores absurdamente altos e não viram os mesmos números quando preencheram seus formulários S-1.

Vídeos recomendados

Na verdade, desde 2005, os IPOs europeus apoiados por VC igualaram ou superaram o desempenho dos IPOs apoiados por VC nos EUA. O problema é que existem simplesmente mais empresas de capital de risco nos EUA. Nosso mercado é mais maduro, mais expansivo e totalmente maior. Mas isto significa que um punhado de empresas europeias de capital de risco bem-sucedidas está a florescer e contribuiu para um mercado comprador. Há falta de confiança no investimento em startups, mantendo as avaliações iniciais mais baixas e aumentando a eficiência do capital muito acima da dos EUA. Pode parecer um problema à primeira vista (menos dinheiro, menos confiança, menos investidores), mas na verdade está a criar uma situação muito lucrativa e promissora para o mercado europeu de capital de risco.

As empresas de capital de risco na Europa são muito mais seletivas do que as daqui, e o dinheiro geralmente só é investido nos principais concorrentes das startups. Há menos espaço para desperdício. Assim, proporcionalmente, os VC europeus estão a superar os dos EUA – mas isso não significa que o seu mercado seja totalmente mais bem-sucedido.

As empresas de capital de risco na Europa são muito mais seletivas do que as daqui, e o dinheiro geralmente só é investido nos principais concorrentes das startups. Há menos espaço para desperdício. Assim, proporcionalmente, os VC europeus estão a superar os dos EUA – mas isso não significa que o seu mercado seja totalmente mais bem-sucedido.

O cenário de capital de risco dos EUA está em um período de mudança, ao que parece, mas geralmente é considerado ainda próspero. Todo mundo tem uma ideia e uma empresa de capital de risco apoiando-a. Infelizmente, houve uma série de projetos falhos que receberam quantias ridículas de apoio financeiro (não podemos deixar de pensar em Cor). Será que temos sido o centro da inovação digital há tanto tempo que a nossa confiança está a começar a tirar o melhor de nós? Ou que tantas grandes startups surgiram do Vale do Silício nos últimos 10 anos que qualquer empresa com as palavras da moda certas pode fazer com que os VCs esvaziem os bolsos? Seja o que for, é precisamente um problema que a Europa não tem. Em comparação, as startups europeias estão a receber avaliações de entrada mais baixas, menos dinheiro ao longo do seu desenvolvimento e aproximadamente o mesmo valor de saída, gerando um retorno do investimento muito mais elevado.

Existe uma ideia persistente de que a cultura europeia de capital de risco é menos agressiva e menos focada na inovação do que a dos EUA, e isto limitou a sua abordagem ao empreendedorismo. Os números parecem sugerir que, embora sejam mais sensatas, as empresas europeias de capital de risco estão menos inclinadas a abordar tantas ideias como as empresas norte-americanas – para o bem ou para o mal. E isso pode realmente ser uma pedra no nosso sapato: estamos mais dispostos a financiar uma ideia, mas às vezes até demais. E embora o método europeu pareça mais prático e rentável a longo prazo, é inegavelmente uma abordagem mais restrita que pode impactar negativamente os empresários.

Atualize seu estilo de vidaDigital Trends ajuda os leitores a manter o controle sobre o mundo acelerado da tecnologia com as últimas notícias, análises divertidas de produtos, editoriais criteriosos e prévias únicas.