Votre smartphone n'est pas seulement un appareil qui vous permet de rester en contact avec vos amis et votre famille; c'est également un puissant outil de finances personnelles qui peut définir et atteindre vos objectifs financiers. Que vous cherchiez à établir un budget, à suivre vos dépenses ou à investir votre argent, il existe de nombreuses applications pour votre smartphone.

Contenu

- menthe

- Portefeuille Nerd

- Capital personnel

- Quelques conseils avant de vous lancer

- Ne partagez pas trop

- Ça aide toujours

Continuez à lire pendant que nous examinons trois des plus populaires applications financières pour votre téléphone intelligent et partagez quelques conseils sur la façon de tirer le meilleur parti de chacun.

menthe

Idéal pour: les personnes qui détestent penser à l’argent

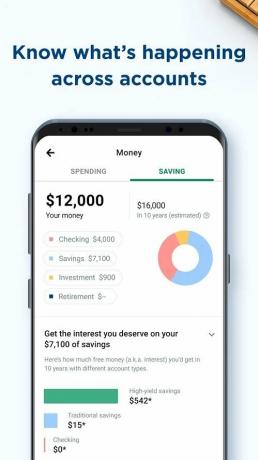

Mint, application de finances personnelles - Gérez votre argent sans effort avec MintSights™

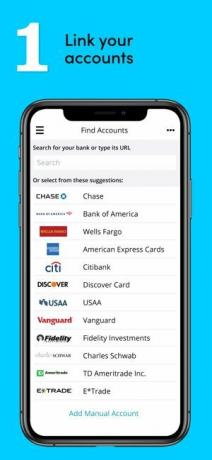

Achetée par Intuit (les gens derrière Quicken et TurboTax) il y a quelques années, Mint est l'application financière gratuite la plus complète et la plus aboutie disponible. C’est aussi le plus simple à utiliser pour les débutants. Lorsque vous vous inscrivez, Mint vous présente une liste simple de comptes à suivre, des cartes de crédit et comptes bancaires aux prêts et assurances. Il comprend également les factures mensuelles pratiques comme Internet, la télévision,

téléphone, électricité et loyer. Liez-les tous à Mint et il pourra vous envoyer des rappels ainsi qu'établir un budget détaillé.En rapport

- Les meilleures applications pour un deuxième numéro de téléphone: nos 10 préférées

- Meilleurs téléphones pas chers en 2023: nos 7 préférés pour les budgets serrés

- Apple ajoute une toute nouvelle application à votre iPhone avec iOS 17

Mint vous offre également des options plus précises en matière d'accès à vos données. Par exemple, plutôt que d'ouvrir simplement tous vos comptes dans une banque particulière à l'application, vous pouvez choisir comptes spécifiques de votre banque à autoriser ou à bloquer (les autres applications ont simplement accès à tous automatiquement). Le programme peut créer des budgets automatiques, basés sur des modèles précédents, comme examiner toutes vos dépenses d'épicerie du mois dernier, puis vous indiquer ce qu'il vous reste à dépenser ce mois-ci. Mint vous permet d'ajouter des objectifs, tels que rembourser une carte de crédit, épargner pour la retraite, acheter une maison ou prendre des vacances (vous pouvez également définir votre propre objectif personnalisé).

Si vous cherchez à réduire dette de carte de crédit, par exemple, Mint indiquera explicitement combien de temps il faudra pour le rembourser en payant simplement le minimum, quel est le montant des intérêts. vous finirez par payer (choquant) et proposerez des suggestions comme utiliser davantage votre carte de débit pour effectuer des achats (en d'autres termes, arrêter mise en charge). Un graphique coulissant simple vous montre que le simple fait d’ajouter quelques dollars par mois peut réduire des années de remboursement et vous faire économiser des milliers d’euros en intérêts.

Mint est l'un des programmes qui vous permet également de partager vos objectifs en ligne avec Facebook amis, mais encore une fois, nous vous déconseillons de le faire pour des raisons de sécurité. En revanche, Mint vous enverra par courrier électronique des propositions de partenaires concernant les investissements, les prêts et les services bancaires (que vous devez ignorer).

Les avantages supplémentaires de Mint incluent une interface en ligne bien conçue lorsque vous souhaitez obtenir une vue d'ensemble sur votre ordinateur portable ou PC. Et à la fin de l’année, vous pouvez facilement transférer toutes vos informations financières vers ImpôtRapide.

Portefeuille Nerd

Idéal pour: les professionnels qui viennent de sortir de l’université

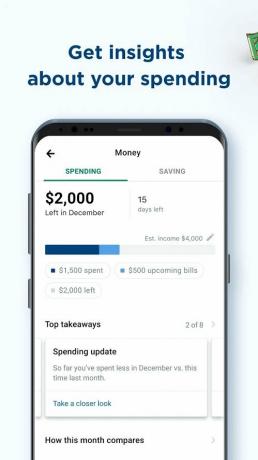

NerdWallet fait de son mieux pour rendre la gestion de l'argent amusante, regorge de phrases accrocheuses comme « Cha-Ching » lorsque vous effectuez un dépôt et d'encouragements comme « Bien! » quand vous maîtrisez vos dépenses. Comme les autres, il vous donne une image de votre santé financière (appelée vue du Nerd).

Lorsque vous vous inscrivez à NerdWallet, il vous demande si vous cherchez à accroître votre crédit, à obtenir des remises en argent supplémentaires, à maîtriser vos dépenses ou à prendre le contrôle de vos dettes. En fonction de votre choix, il vous montre ensuite des exemples de fonctionnalités liées à vos objectifs. S’il s’agit, par exemple, d’une dette que vous souhaitez contrôler, l’application vous montrera combien de temps il faudra pour la rembourser et dans quels domaines vous êtes le plus endetté (prêt étudiant, carte de crédit ou automobile, par exemple). Pour les personnes qui ont de meilleures choses à penser, le programme vous rappellera également la date d’échéance des prochains paiements.

Un aspect délicat de NerdWallet est sa persistance à tenter d'obtenir des informations telles que les numéros de sécurité sociale. Vous pouvez par exemple ajouter la valeur de votre voiture, mais lorsque vous essayez d'évaluer les dépenses liées, il vous demande votre numéro de sécurité sociale. (Elle aurait dû voir automatiquement les prêts automobiles des comptes bancaires liés sans demander le numéro.) L'application souhaite également que votre numéro de sécurité sociale et vos informations personnelles effectuent une analyse de la dette, ce qui ne devrait pas être le cas. nécessaire. NerdWallet souhaite également votre numéro de sécurité sociale pour les vérifications de solvabilité périodiques, ce que nous avons refusé, même si nous avons dû quitter le programme pour ce faire (il n'y avait pas de bouton « refuser » ou « retour »). Voici le problème: après avoir effectué des vérifications de solvabilité, NerdWallet peut partager les informations avec ses partenaires commerciaux pour vous proposer d'autres services.

D'autres problèmes mineurs incluent le fait que, dans une liste des meilleurs endroits où nous avons dépensé de l'argent le mois dernier, Nerdwallet a mal répertorié l'assurance habitation comme l'une des dépenses mensuelles les plus élevées, manquant complètement un entretien régulier de la propriété beaucoup plus coûteux paiement. Lors de l'installation, le programme n'a pas non plus réussi à accepter un numéro de téléphone américain avec lequel d'autres applications n'avaient aucun problème.

Pourtant, pour ceux qui débutent, il y a de quoi aimer. Il y a un Podcast MoneyFix, par exemple, et des conseils pour réserver des voyages de luxe à moindre coût. NerdWallet propose également des programmes de remise en argent uniques pour les restaurants que vous associez à votre carte de crédit. Nous aimons également la façon dont l'application décompose les dépenses et révèle les tendances (combien vous avez dépensé un certain jour ce mois-ci par rapport au dernier, par exemple).

Capital personnel

Idéal pour: les gens qui prennent leur argent au sérieux

Personal Capital remporte le prix pour une présentation pragmatique de votre situation financière. Une fois configuré, il fournit un résumé de la valeur nette supérieure (actifs moins passifs), une liste de tous vos comptes. Un graphique de tendance accompagne chaque catégorie (les prêts peuvent rester stables alors que la dette est en hausse, par exemple). Appuyez sur un compte et vous obtiendrez une liste de ce que vous avez payé récemment et du montant total que vous devez.

Dans l’approche chiffrée, vous pouvez ajouter des actifs tels que les biens immobiliers que vous possédez et votre portefeuille d’actions. Personal Capital suivra les oscillations de la bourse et de vos investissements. Vous pouvez lier votre portefeuille via Charles Schwab, TD Ameritrade et bien d'autres. Si votre courtier ne figure pas dans la liste déroulante, vous pouvez rechercher d’autres courtiers comme E*Trade dans la base de données de Personal Capital. En mettant l'accent sur le capital, l'application propose également des services de conseil financier aux personnes disposant d'un portefeuille de plus de 100 000 $ (moyennant des frais, bien sûr).

Le programme propose une évaluation de style LinkedIn de votre connaissance de votre santé financière. Plus vous saisissez de données, plus votre score est élevé. Elle tend également à se concentrer sur le long terme, notamment en matière de conseils et d'aide à la planification de la retraite. Du côté plus quotidien, Personal Capital, comme les autres, propose des outils budgétaires standards, indiquant combien vous avez dépensé jusqu'à présent par rapport au mois dernier. Il répartit également bien les catégories telles que l'épicerie, l'assurance, les voyages et les factures de téléphone.

Quelques conseils avant de vous lancer

Mais avant de vous précipiter sur l’une des applications listées ci-dessus, il y a quelques conseils à garder à l’esprit.

Cela demande du travail

Certains programmes se vantent de ne prendre qu'une minute pour démarrer. N'y croyez pas. Au minimum, vous devez authentifier chacun de vos comptes bancaires et de carte de crédit. Prévoyez plus de temps pour mettre en place le suivi si vous avez un prêt hypothécaire ou des investissements; et encore plus de temps si vous souhaitez ajouter d'autres comptes comme vos factures de téléphonie mobile et de services publics. Ayez toutes vos informations financières personnelles à portée de main pour accélérer le processus.

Tenez compte des problèmes de sécurité

Il existe toujours des risques supplémentaires liés au partage de vos mots de passe et de vos numéros de compte avec une source tierce, quelle que soit la façon dont vous le regardez. Même si l’entreprise semble fiable et digne de confiance, à l’instar d’un service de surveillance financière, il est toujours sage de faire preuve d’une certaine prudence.

Chacune des trois applications que nous avons examinées prend au sérieux la sécurité de vos informations personnelles. Cependant, ils peuvent également partager des informations telles que votre pointage de crédit avec d'autres partenaires commerciaux.

La seule façon de confirmer si vos données pourraient finir par circuler sur le Web est de lire les petits caractères (et il y en a beaucoup à parcourir).

Ne partagez pas trop

Partager les objectifs que vous vous fixez sur les réseaux sociaux avec vos amis est l'une des nouvelles fonctionnalités des logiciels de finances personnelles. Le partage sur les réseaux sociaux peut vous motiver à atteindre vos objectifs grâce à la pression (ou au soutien) de vos pairs, que vous essayiez de réduire vos dettes ou d’économiser de l’argent pour quelque chose de spécial.

Même si cela peut sembler une excellente idée, nous vous déconseillons de rendre publiques vos informations financières. Ce qui semble sûr peut en réalité se retourner contre vous et vous rendre vulnérable aux escroqueries comme le spear phishing. Nous vous recommandons de garder vos objectifs pour vous ou de les partager avec votre famille et vos amis de confiance.

Ça aide toujours

Les applications dont nous avons parlé dans nos listes peuvent fournir des approches solides pour allouer des fonds, mais seulement si vous les utilisez correctement. L’allocation des fonds est l’une des difficultés les plus courantes pour les individus, quels que soient leur âge ou leur origine. Ils offrent une combinaison solide de divers investissements, factures et éléments budgétaires dans un package unique et facile à comprendre.

Une application financière peut certainement offrir des avantages incroyables à ceux qui commencent un nouvel emploi, fondent une famille ou sont en train de planifier l’achat d’une maison. L’utilisation de l’une de ces applications peut rapidement vous mettre sur la voie du succès. Nous souhaitons également souligner l’importance de se rappeler que les publicités de conseils financiers ne sont peut-être pas la meilleure option pour vous, d’autant plus que la plupart d’entre elles ne visent pas votre meilleur intérêt. Nous vous suggérons de faire preuve de prudence et de bon jugement lorsque vous décidez de faire confiance aux conseils ou de qualifier cela d’arnaque.

Vous devez également vous rappeler que vous devrez investir le temps et les efforts nécessaires pour tirer le meilleur parti de votre application.

Recommandations des rédacteurs

- Les meilleures applications de golf pour iPhone et Android: 8 meilleures en 2023

- Les meilleures applications de rencontres en 2023: nos 23 préférées

- Les 16 meilleures applications de messagerie pour Android et iOS en 2023

- Les meilleures montres connectées en 2023: nos 11 préférées

- Les meilleures applications de contrôle parental pour iPhone et Android