Converter moeda é quase como ir ao cassino. Você provavelmente perderá dinheiro de uma forma ou de outra. Felizmente, uma empresa Fintech chamada TransferWise pretende nem sempre deixar a casa ganhar, excluindo os bancos do processo.

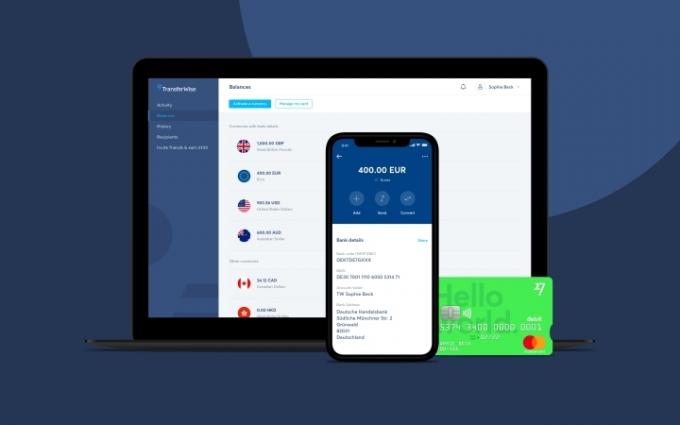

Usando o serviço em um navegador ou aplicativo (iOS e Android), as pessoas podem receber dinheiro em dezenas de moedas e convertê-lo à taxa média do mercado.

Vídeos recomendados

Negociação em moeda

Os dois cofundadores da TransferWise, Kristo Käärman e Taavet Hinrikus, eram da Estônia, mas trabalhavam no exterior, em Londres, por isso eram forçados a converter moedas com frequência para pagar contas tanto localmente quanto em seu país de origem. Eles trocaram fundos entre si em euros e libras à taxa média do mercado para evitar passar pelos bancos. Foi esta solução personalizada que desencadeou o início do serviço.

Relacionado

- Sempre tem muitas guias abertas? O Google Chrome pode finalmente ajudar

Avançando de 2010 até hoje, a empresa tem 1.200 funcionários em nove escritórios globais, com US$ 4 bilhões circulando todos os meses. Ele estima que economiza aos usuários até US$ 1 bilhão todos os anos. O melhor de tudo é que a inscrição e a criação de uma conta são gratuitas, onde

enviando e recebendo dinheiro parece um cruzamento entre o PayPal e um banco tradicional.A TransferWise cobra uma porcentagem e uma taxa fixa para cada transação, mas os valores são uma fração do que as instituições financeiras, ou mesmo PayPal, cobraria pelo câmbio. O PayPal impõe uma taxa fixa de 2,5%, mas também aumenta a taxa de câmbio, enquanto os bancos escondem quase inteiramente as suas taxas, reduzindo pontos da taxa média de mercado em seu benefício.

Por exemplo, se você quisesse converter US$ 2.000 em euros via TransferWise em vez de um banco, você economizaria mais de US$ 100. Nesse cenário, a taxa da TransferWise seria de apenas US$ 12. Em comparação com a Western Union, esta rota colocaria 140€ extras no seu bolso. É apenas um pouco mais barato do que WorldRemit, onde há uma diferença de 13€.

Tudo isso pode ser feito através do site ou do aplicativo, mas você precisa depositar dinheiro em sua conta TransferWise. Atuando como uma corretora virtual, existem números de contas para as moedas de maior circulação, como EUA, Reino Unido, Zona Euro e Austrália. Por exemplo, você pode receber pagamentos em dólares americanos enquanto trabalha no Canadá e receber um depósito direto em sua conta sem fronteiras.

A partir daí, você pode converter o que quiser no aplicativo para dólares canadenses e transferi-lo para uma conta bancária canadense ou apenas pagar contas locais diretamente de lá. Embora o dólar tenha a vantagem cambial, você ainda pode esticar cada dólar ainda mais, evitando as margens do banco.

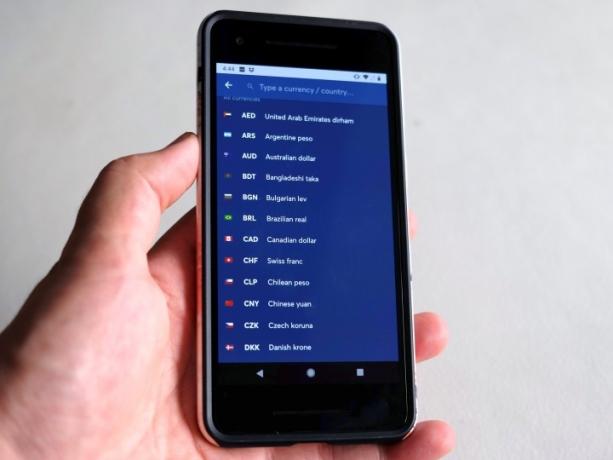

Ao todo, era possível deter ou converter fundos em até 44 moedas diferentes, com países tão variados como Suíça, Egipto, Japão, Brasil, Turquia, Singapura e Nova Zelândia entre os listados. Na verdade, a lista é mais curta – cerca de 21 países – para troca de dinheiro, embora você possa receber os fundos convertidos em qualquer um dos 44. Não há integração com criptomoeda até o momento deste relatório, portanto, trocar por bitcoin não é uma opção aqui.

Ficando “sem fronteiras”

Para adicionar mais flexibilidade no envio, recebimento e transferência de fundos, a empresa lançou o que chama de “conta sem fronteiras” no ano passado. Ele permite que os usuários mantenham várias moedas ao mesmo tempo, incluindo números de contas e de roteamento para aceitar depósitos diretos e transferências eletrônicas para as quatro jurisdições mencionadas anteriormente.

Não é exatamente como ser um negociante de moeda, mas com certeza pode parecer que sim. Também é como ter uma conta bancária em cada lugar. Por exemplo, um freelancer canadense nos EUA, mas morando na Austrália, poderia ser pago em dólares americanos como se tivesse uma conta bancária lá. O depósito direto funciona da mesma forma que qualquer outro banco, só que não há câmbio de moeda. Por outras palavras, não há necessidade de aceitar uma transferência bancária mais cara em fundos americanos para um banco canadiano ou australiano às suas taxas.

O PayPal cobra uma taxa de 2,9% mais US$ 0,30 adicionais por transação ao receber dinheiro de um comerciante. Se você tiver várias transações ocorrendo a cada mês e ao longo de um ano, esse spread começa a aumentar. Embora o PayPal permita que os usuários recebam dinheiro em qualquer moeda suportada, você não pode transferi-lo para um banco sem primeiro convertê-lo.

A TransferWise tenta cobrir os dois lados. Por um lado, você recebe dinheiro na moeda que deseja e não paga a mais por isso. Por outro lado, você o converte para a moeda necessária a uma taxa média de mercado com uma taxa muito menor. O depósito e a transferência diretos dentro do aplicativo também eliminam a necessidade de transferências eletrônicas no arcaico sistema SWIFT, que incorrem em taxas próprias e demoram mais para serem compensadas.

Testamos isso em várias ocasiões para avaliar como funciona e descobrimos que é bastante rápido e simples. No entanto, houve algumas advertências que percebemos.

Primeiro, com uma conta em dólares americanos num banco estrangeiro, só poderíamos depositar dólares nela através de transferência bancária, incorrendo na mesma taxa bancária que gostaríamos de evitar. Esse não foi o caso de uma conta nos EUA, onde os fundos são transferidos muito mais rapidamente. Em segundo lugar, embora seja possível transferir moedas estrangeiras intactas do PayPal para uma conta sem fronteiras, é uma via de mão única. Depois que o dinheiro sair da sua conta do PayPal, não há como colocá-lo de volta.

Terceiro, não teríamos conseguido pagar um cartão de crédito estrangeiro utilizando a mesma moeda da nossa conta sem fronteiras. Teríamos que depositar fundos em uma conta bancária antes de fazer isso. E, por último, não tivemos sucesso ao usar uma conta sem fronteiras como backup no PayPal para fazer compras online quando tínhamos saldo zero no PayPal.

Cartão Master de Débito

TransferWise recentemente emitiu um Mastercard de débito no Reino Unido e na Europa, que funciona como um cartão de crédito no ponto de venda (ou online) e um cartão de débito num caixa eletrônico. O cartão ainda não está disponível nos EUA, mas pode ser lançado nos Estados Unidos antes do final do ano, embora nenhuma data tenha sido confirmada.

O PayPal tem um sistema semelhante Mastercard nos EUA, exceto que encontramos uma grande diferença entre eles, principalmente para viagens.

O PayPal exige que você altere sua moeda principal antes de usar o cartão para comprar qualquer coisa ou sacar dinheiro especificamente na moeda local. Por exemplo, se você possui dólares americanos, dólares australianos e euros em sua conta e pretende Espanha, você precisaria mudar seu valor primário para euros, para que tudo o que você usar saia desse equilíbrio primeiro.

O cartão da TransferWise retira primeiro a moeda local e depois usa como padrão qualquer outra moeda que você tenha e que ofereça a melhor taxa de conversão. A utilização do cartão em um terminal de ponto de venda apresenta a opção pela moeda local. Selecioná-lo sempre retirará dinheiro da moeda correspondente da conta sem fronteiras com base em onde você estiver. Ainda não vimos isso com o cartão do PayPal.

Há limites a serem observados, no entanto. Embora não haja taxa anual para ter o cartão, os saques em dinheiro só são gratuitos até £ 200 ou € 200 por mês para os cartões britânicos e europeus, respectivamente. Depois disso, a TransferWise cobra uma taxa de 2%. O cartão do PayPal estava limitado apenas a US$ 400 por dia, mas você não conseguia ultrapassar isso. Também não havia taxas de saque além das do próprio caixa eletrônico.

Isso torna o cartão da TransferWise mais difícil de apreciar ao sacar dinheiro repetidamente durante suas viagens. Especialmente quando a taxa da empresa é superior à cobrança do caixa eletrônico. É verdade que eles não têm controle sobre isso, mas é uma pílula difícil de engolir quando sacar € 200 extras vem com uma cobrança de € 4, além de qualquer outra taxa exorbitante que o caixa eletrônico cobrar. Faça isso várias vezes e tudo dará certo.

Por outro lado, a taxa sai mais barata do que se você trocasse dinheiro à medida que avançava. As taxas de câmbio podem flutuar ligeiramente no dia a dia, mas a margem de lucro é sempre a mesma, seja no aeroporto, num banco ou num daqueles quiosques de moeda. A conversão pelo aplicativo leva apenas alguns minutos, o que é instantâneo, pois não há demora para processar a transação antes de retirar o dinheiro.

Segurança e regulamentação

Apesar de oferecer suporte a pagamentos para comerciantes on-line, o cartão da TransferWise não oferece suporte Código Seguro Mastercard, uma camada de segurança adicional que fornece um código PIN privado que apenas o usuário e a instituição financeira conhecem. O PIN fica oculto para outras pessoas, incluindo comerciantes online. Se um fornecedor on-line exigir que facilite o pagamento com cartão de crédito, esse cartão não será de muita ajuda.

A segurança geral da empresa foi questionada quando todo o seu serviço sofreu uma interrupção em junho. A explicação destacou questões técnicas, em vez de hacking, como o culpado pela paralisia, mas os usuários não tiveram vergonha de expressar seu descontentamento nas redes sociais.

A sombra de uma potencial lavagem de dinheiro também surge naturalmente. Sem mencionar a negociação especulativa de moedas, onde os usuários trocam fundos de forma consistente diariamente para ganhar mais. Os representantes da TransferWise disseram à Digital Trends que ambos os cenários são constantemente examinados na forma de alertas sobre os quais podem agir para eliminá-los.

Do lado regulatório, a informação completa detalha o parcerias e inscrições a empresa está trancada nos EUA. Isso inclui a Rede de Execução de Crimes Financeiros (FinCEN), o Community Federal Savings Bank, o Cross River Bank e o Wells Fargo. Esses bancos estão abrangidos pelo Corporação Federal Asseguradora de Depósitos (FDIC), o que significa que saldos de até US$ 250.000 mantidos na TransferWise estão segurados no caso de a empresa falir.

Não que isso esteja diretamente relacionado à regulamentação ou segurança, mas devemos observar que o cartão da TransferWise não faz parte de nenhum programa de recompensas. Portanto, se você deseja acumular pontos de passageiro frequente em suas compras, não receberá nenhum enquanto sacar este cartão.

Pagando para frente ou para trás

Para quem envia remessas para parentes ou amigos que moram no exterior, esse serviço simplifica o processo. Em poucos minutos no seu telefone, você terminou. Mesmo nos casos em que você possa visitá-los, enviar o dinheiro antecipadamente na moeda local significa que eles poderão retirá-lo para você na chegada – novamente, com menos dinheiro para pagar adiantado para fazer isso.

A banca tradicional, especialmente quando se trata de transferências de dinheiro e câmbio estrangeiro, não torna fácil ou rápido realizar estas coisas. A TransferWise parece estar no caminho certo, embora com concorrentes, como Revolução, emergente, uma espécie de guerra comercial cambial pode estar em andamento.

Recomendações dos Editores

- Agora você pode ouvir Google Podcasts em seu desktop sem o aplicativo

- O Google tira a cor de seus aplicativos redesenhados, mas um pouco já ajuda muito